從“資管新規(guī)”的發(fā)布到銀行子公司的落地�,從科創(chuàng)板的開板到創(chuàng)業(yè)板試點注冊方案的通過,中國金融產業(yè)格局與資本市場正發(fā)生史無前例的變革與迭代����。

時代變遷中,財富管理行業(yè)也到了新路徑選擇窗口期�����。在全球經濟衰退、產業(yè)結構轉型����、資產價格相關性失靈的宏觀場背景下��,資產配置策略與產品選擇邏輯都需要做出重大調整���,投資者需要對資產組合做動態(tài)再平衡(Rebalance)��。

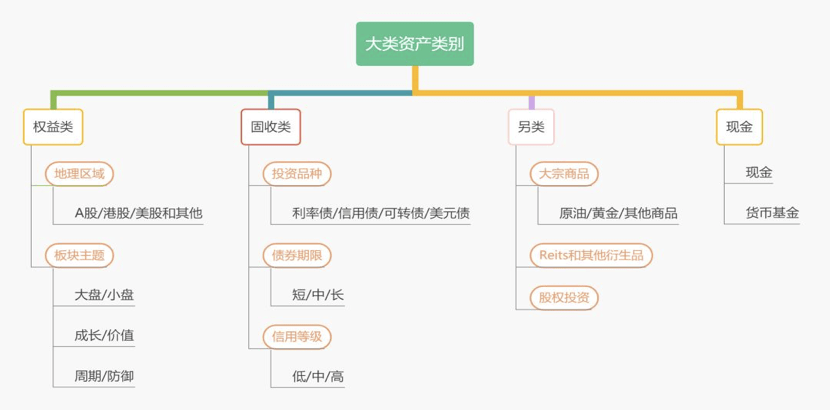

從大類資產配置的角度出發(fā)����,我們先看一下家庭財富管理中主流的資產類別。大類資產主要包含權益類資產���、固收類資產����、另類資產���、現金資產等金融資產���,還有以房地產為代表的不動產(下圖未展示)���。

其中固定收益類資產是大類資產配置中的主要類別之一����,是財富管理的基石資產�。所謂基石資產��,就是在投資組合當中����,無論經濟周期處在什么階段,無論投資者風險偏好如何��,都應該被戰(zhàn)略性配置的資產類別。

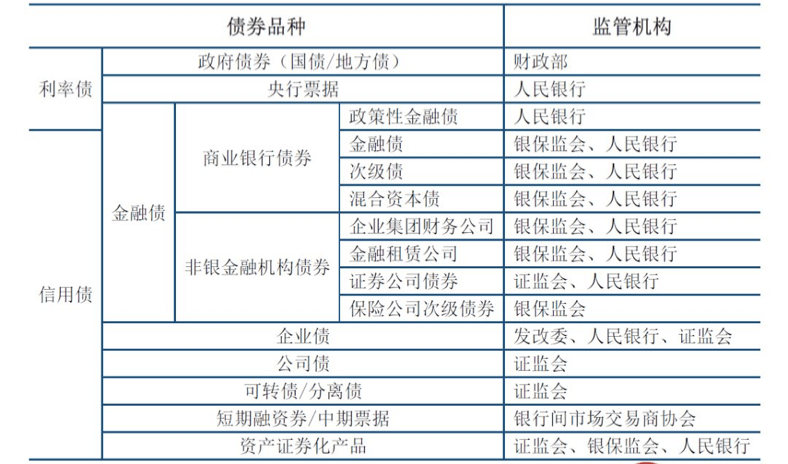

固收類資產主要包括利率債�、信用債��、可轉債和美元債��,其中利率債和信用債是最核心的兩類債券品種��。我們常說的固收類資產���,基本上都屬于利率債和信用債范疇����,或以此為基礎新設計出來的產品�����。

本文所談到的非標固收類資產主要是指信用債。圍繞非標固收類資產(債券)展開��,來談一下固收類資產在家庭資產投資組合中應該具有怎樣的定位��?具有怎樣的性質和特點?有哪些突破和創(chuàng)新����?

利率債和信用債分類

一�、為什么資產配置中債券(固收類)屬于基石地位���?

基石資產,必須滿足以下三個特點:

1�、生息資產�,不依靠供求關系����,也會有回報流入(剔除大宗商品等衍生品)

所謂生息資產,是指不依靠供求關系也會產生回報收益的資產����。巴菲特不買黃金,很重要的一個原因是他認為����,黃金價格的變化需要靠市場供求關系���,不能夠自然而然的產生收益�,不是生息資產��。

2�����、收益穩(wěn)定�����,可以提供可觀的基礎回報(剔除權益和貨幣)

收益率隨著市場環(huán)境的變化��,會有波動變化�,有高有低��,但是要有絕對回報���。這種絕對回報不是低回報���,不是指一般的銀行存款或理財��,因為銀行存款、理財雖然收益穩(wěn)定��,但是收益率很低����,不能獲得可觀回報����。

3、相關性小�����,收益波動與其他資產的相關性較低(資產配置的必要條件)

投資中要把握同一時點風險和收益的平衡���,需要依靠資產之間正����、弱或負相關性�。債券的收益波動和其他資產之間屬于低相關性,比如房價���、股市、原油等漲跌與否����,往往跟債券市場相關度比較低��。

符合以上三項特征的,我們可以稱之為基石資產�����。債券資產是生息資產�,具有“穩(wěn)定正收益”���、“相關性小”的特點,是資產配置中絕佳的基石資產���,各種風險偏好和投資風格的家庭��,都可以大比例配置這種資產。

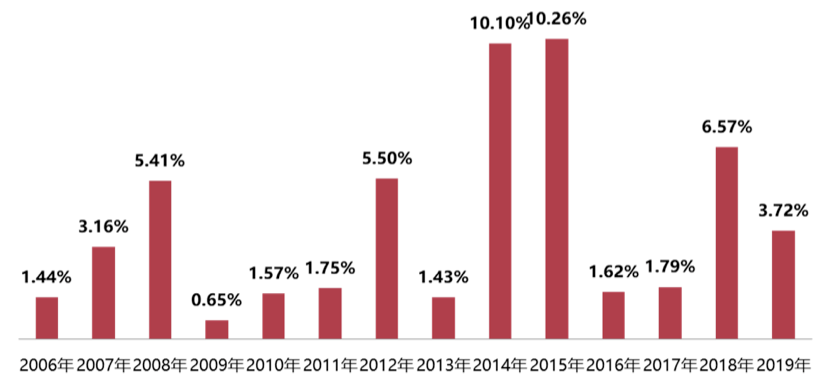

如果以上是債券資產的定性分析�,我們再來看15年來純債基金收益率的數據。

數據來源:銀行基金評價中心���,完整年度業(yè)績�,2019年截至12月11日

數據來源:銀行基金評價中心���,完整年度業(yè)績�,2019年截至12月11日

從圖中我們能夠看到�,純債基金平均收益率基本能在3-4%之間,如果高的話可以超過10%的水平��。這樣的收益率高于銀行存款和貨幣基金�����,也高于一般意義上的國債��。我們知道過去15年的證券市場����,波動性還是非常明顯的���,具有很強的周期性�。純債基金表現出的弱相關性,在投資組合中具有重要意義�,應該是家庭資產配置中重要的資產類別����。

二、為什么說簡單否定「非標固收」�����,就是對中國市場的不尊重

初看這個觀點�����,可能有朋友會覺得這樣的標題略有夸張�����。其實�����,用這個標題主要是想要強調「非標固收」在中國市場的位置以及在家庭資產配置中的重要性�����。

1��、中國的理財文化表現為“追求穩(wěn)定”

亞洲市場基本上是農耕文明�����,都是從農業(yè)社會過度到工業(yè)社會,再到今天的信息化社會,雖然時代發(fā)生了翻天覆地的變化�����,但是農耕文明的傳統思維卻一直烙印在每個人的身上���。

我們的傳統思維里����,更看重安全穩(wěn)定、協調平衡,看中正現金流回報�����,能夠居安思危���。我們看中國人的儲蓄習慣和儲蓄率就直觀地明白了這一點�����,其實同屬亞洲的日本、韓國也夠有這樣的特征��,理財文化都比較偏向于固收資產。

2����、非標固收資產能夠帶來差異化收益

標準化的市場很難實現超額回報�����,比如��,各家銀行的存款利率基本一致��,年金保險收益也比較固定,這類標準化產品很難產生差異化結果�,因而也就無法帶來超額回報。我們在第一部分已經看到數據���,非標固收資產(債券)在取得超額收益方面�����,明顯高于銀行存款和貨幣基金。

3���、財富管理具有很強的本土化特征

與歐美相比,中國金融體系存在巨大的制度性差異��。我國金融業(yè)整體仍然實行分業(yè)經營��、分業(yè)監(jiān)管的模式,但信托業(yè)擁有獨有的制度優(yōu)勢��,能夠跨過分業(yè)壁壘����,橫跨貨幣、金融與實業(yè)三大領域�,已經成為我國金融業(yè)第二大支柱產業(yè)。

中國過去二十年GDP增速顯著高于歐美國家���,以房地產為代表的一些行業(yè)的投資回報率基本都能做到10%,甚至10%以上���。再加上杠桿效用���,對于頭部公司來說�����,公司債的票面利率可以超過10%。

而歐美都是混業(yè)經營����,金融市場化水平高����、競爭充分���、監(jiān)管嚴格,套利空間很小��,資金成本和周轉率都比較低,想要獲得3-4%的無風險收益幾乎不可能�����,沒有底層資產可以支持這樣的收益率�。如果要獲得這樣的收益����,就需要通過加杠桿的金融衍生品才有可能實現���。

2003年有一家瑞典的財富管理公司,在歐洲憑借對投連險的深入研究以及自身IT系統優(yōu)勢��,取得了很好的成績���。之后來到中國市場,照搬了這套在歐洲的經驗�����,卻節(jié)節(jié)敗退���,最后不得不退出中國市場�。很大的原因在于這家公司對中國市場缺乏了解�,無法抓住中國信托業(yè)的機會。

財富管理具有很強的地域屬性和極強的本土化特征�����。生硬的照搬國際經驗��,只能敗北中國市場。

4����、非標固收資產的風險控制

企業(yè)債或公司債�����,雖然不是國債和金融機構債券��,但是對發(fā)行的投行或者基金管理公司具有著較高的要求�����,要么是金融機構��,或金融機構子公司��,要么是頭部機構�。

對于債券發(fā)行主體��,也有較高的要求。首先主體信用要好�,有明確的還款來源�,有良好的歷史聲譽����、現金流表現和營收結構,還要有抵質押物��。以地產股權項目為例�����,負責項目的基金管理公司還要求章、證�����、執(zhí)照和賬戶的共管�����。

基金公司會做充分的事前風險控制�����,會要求一定要有實物資產做抵押或者股權資產做質押���,事后萬一無法如期償還,能夠很順利地處理抵質押物����,從而把資金歸還給債權人����。也會要求實控人承擔無限連帶責任,或者要求有很高資質的擔保公司進行擔保��。

三��、固收類市場環(huán)境展望:優(yōu)質資產荒與收益率下行

前面說的非標固收資產是基石資產,有很多的優(yōu)勢�����。對于理財顧問而言是不是一味的只追求非標固收資產就足夠了呢���?

我們知道現在宏觀經濟在衰退�,行業(yè)周期也在不斷演變。比如前幾年投資地產收益很高���,基本穩(wěn)賺不賠���,但是這幾年形式卻發(fā)生了很大的轉變�����。前幾年能源石化類債券收益很好�����,現在卻遭遇大的調整����。

所以,我們仍要結合當下的環(huán)境�����,客觀地看待「非標固收」這一類資產���。

1�����、行業(yè)景氣度下降,債券違約率上升

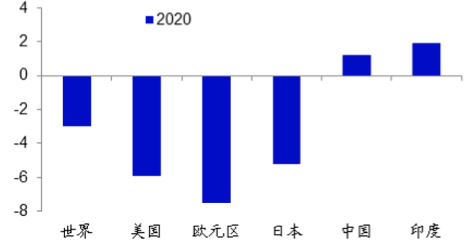

受新冠疫情影響�����,全球經濟明顯進入衰退期。IMF世界貨幣基金組織預測2020年全球經濟增長率在負3%����,其中美國為負6%��,歐元區(qū)為負8%���,日本為負5%,中國為1.5-2%���,印度2%���。

IFM2020年世界經濟預測(%)

資料來源:IMF�����,海通證券研究所

資料來源:IMF�����,海通證券研究所

債券作為全球金融市場中最大的品類����,新冠疫情沖擊下�����,行業(yè)景氣度下降、實體經濟流動性不足,加劇了發(fā)行主體的違約風險���。

2020年一季度債券市場共有15家發(fā)行主體的46支債券違約�����,涉及金額580.82億元����,單季度違約金額創(chuàng)歷史新高���。其中不乏方正集團��、北京科技園、海航集團��、力帆股份、新華聯控股�����、天神娛樂等地方國企�����、上市公司等知名機構。第一季度在信貸相對寬松的情況下�����,出現如此大規(guī)模的違約���,以往還不多見。

債券市場歷年新增違約主體數量及規(guī)模

從2014年以前很少能看到上市公司債券違約��,但是從2014年開始到2017年�����,違約處于相對高發(fā)的狀態(tài)���,2018����、2019年進入債券違約的高峰期,2020年很顯然會超過2019年?��?梢钥吹剑胺婪痘庀到y性金融風險”在中國三大攻堅戰(zhàn)中��,處在首位。

2���、優(yōu)質資產荒

經濟的下行,就必然會導致整個市場當中優(yōu)質資產的減少����,所謂優(yōu)質資產是指風險相對低��,收益相對高點資產。

我們看茅臺股價從2014年9約9日89元的股價到現在�,雖然經歷過2015年市場極端的熔斷情況,還有今年年初的下跌�,5月以來股價一度超過1300元�,收益高達14倍�����。這個現象足以說明�,市場在大水漫灌下資金很多,優(yōu)質資產很少�����,優(yōu)質資產獲得了空前的流動性溢價���。

3�、無風險利率持續(xù)下行

中國主要銀行的1年期存款利率約為1.75%���,以余額寶為代表的貨幣基金收益率已經降至1.76%,10年期國債利率已降至2.51%��,均創(chuàng)下歷史新低�。

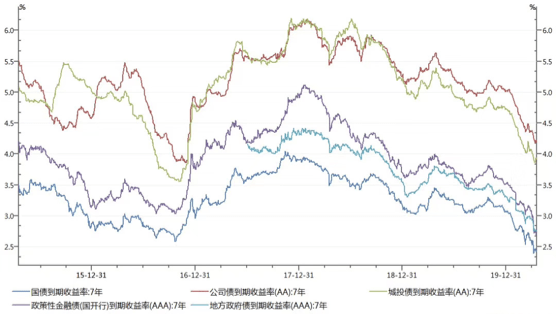

從下圖中可以看到,無論是國債到期收益率�����,還是公司債、城投債����、政策性金融債、地方政府債的收益率都在持續(xù)走低�。

中國各類債券到期收益率走勢圖

資源來源:Wind

資源來源:Wind

由此可見,在當前的利率持續(xù)走低的背景下�,頭部公司發(fā)行的�����、有優(yōu)質底層資產支持的非標固收類(債券)產品��,特別值得投資人珍惜和關注��。

四����、絕不能沉浸于「容易但卻錯誤的事」

我們一般認為信托資產是比較好的非標固收資產����,但是從今年1月份到4月份,陸續(xù)有22家信托公司的信托項目違約���。不過大家也不必過分緊張��。

1���、整個信托行業(yè)在2018年以前,整個的違約率基本上大概在0.8%�����,今年會高一些在3%左右����,從項目數上來說大概是1/1000的違約率,總體上違約率并不是很高���。

2、違約并不意味著錢全部無法收回�����,有些項目是流動性問題�,需要延期一段時間��,處置需要有個過程���。

信托資產在過去可以說是金剛不壞之身���,但在資管新規(guī)之下�����,也不能保證百分百的安全�,我們一定要記住一句話“金融風險是不能窮盡的“��。

在國內的市場投資環(huán)境中�����,會看到很多金融維權事件。其中很重要的一部分原因是很多不合格的投資者入場��;還有就是銷售金融產品時�����,并沒有做充分地風險提示�����。

作為金石財策的CEO�,我始終強調要踐行“咨詢顧問”模式�����,經營合格投資者,同時要做好投資者教育�����,充分地進行風險揭示�。我經常說����,“我們絕對不能沉浸于容易但卻錯誤的事情,因為我們不可能永遠幸運���!”確實,我們做咨詢顧問模式會比銷售導向模式要有難度���,但卻是正確的事情。

五���、惟精惟一,走向固收江湖外的星辰大海

對沖基金界有個天才�,他22歲的時候用420萬美元創(chuàng)立了對沖基金公司�,他創(chuàng)辦的美國城堡投資集團���,現在已經是全世界最大且最成功的對沖基金之一�����。這個人就是肯·格里芬��。即便在2008年和2011年的大危機中�����,他主導的對沖基金依然獲得了20%的超額收益��。

“當你發(fā)現了別人不知道的東西����,市場會獎勵你?���!边@是肯特里芬的名言���,也是他取得卓越業(yè)績的秘訣所在����。

在投資江湖中,也同樣要做到守正出奇�,才能在紛繁復雜的市場環(huán)境中��,取得可觀的回報�。

1、均衡的資產配置獲取超額回報

固收類資產在資產配置中固然處于基石位置�����,但從咨詢顧問模式來講,我們除了要做合格投資者經營�����,做風險揭示好��,還要拓展資產類別,避免過度依賴單一產品���,需要為客戶做均衡的資產配置。

A��、可以引導一些積極的客戶��,去做定制化產品�。比如經過量化增強過后的證券類凈值產品���,這類產品的絕對回報和流動性都會優(yōu)于固收類產品��,相當于找到好的團隊,用非標準化的策略來經營標準化的資產�����。

B����、如果客戶可以承擔一些流動性的壓力���,可以進行一些3年���、5年�,甚至7年的長期投資�����。比如��,投資醫(yī)療基金����、芯片基金�����、高科技領域一級半市場的定向增發(fā)�,或者一級市場的股權基金��。我們發(fā)現優(yōu)質管理人和優(yōu)質產業(yè)方向的權益類資產�����,在過去的幾年當中均取得了非常好的絕對回報���。

2�、“固收+”策略實現超額回報

所謂“固收+”策略大體可以通過兩種投資方式來實現�。

A�、固定收益資產+權益類資產:如果客戶的資產70%在固收類資產上��,那么另外30%可以投資安全邊際較好的���、能獲得超額回報的資產中����。通過投資組合�����,在極端情況下可以保本����,正常情況下獲得較高收益���,行情特別好的情況下獲得高額收益�����。

B���、單一產品的優(yōu)先回報+浮動收益:比如分級基金,可以分別做優(yōu)先級���、中間級和劣后級投資�,在獲得優(yōu)先級的基礎回報的基礎上�,可能取得中間級或劣后級的超額回報。

以上是我對于非標固收資產的五點思考���,拋磚引玉,希望可以對大家工作及理財有所裨益��。